あなたは『脱税』してませんか?

確定申告をしないと、どうなるしょうか?

確定申告をする必要がある人がしなかったり、

『悪質な脱税』に対しては、

厳しい罰則があり厳正な処分が下されてしまいます。

『確定申告』をした事がない人、

1年に1回だから曖昧になっている方は

嫌なイメージがあるかもしれません。

ですが、ポイントを押さえておけば

恐い事はありません。

今回は『確定申告2016年完全ガイド』という事で

順番に読み進めていけば

だれでも出来てしまうように解説していきます。

最後まで読んでもらうことで、

知っているだけでお得な情報も

お伝えしていきます。

「そもそも確定申告って何?」

ビジネスをしている人は

「1年間でこれだけの儲けが出たので、

今年の税金はこれだけ納めます」と、

所得と税額を税務署に申し出なければいけません。

これが確定申告です。

売上や経費などを記録して、

正確に申告することが義務づけられています。

確定申告は1月1日から12月31日までの間に

発生した個人の所得に関する税金を

申告するのですが、

平成27年分(2016年)の確定申告は、

平成28年2月16日から平成28年3月15日までが

受付期間となっています。

確定申告では、

個人で事業を営まれている方が

税金を納める『納付』と、

すでに支払った源泉所得税や予定納税など、

払い過ぎた分を返してもらう『還付』があります。

あらかじめ所得税を

源泉徴収(天引き)されているサラリーマンが、

年末調整では控除できない『医療費控除』や

『住宅ローン控除』などの税金の還付を申請する場合も

確定申告が必要です。

確定申告『するべき人』と『そうでない人』の違い

確定申告『するべき人』はどんな人でしょうか?

原則として、

年間の所得金額から所得控除額を差し引いても

金額がプラスの場合は、

確定申告を行わなければなりません。

ただし、給与を1カ所から受けている場合は、

確定申告を行わなくても良いとされています。

多くの会社員はこれに該当します。

会社が年末調整ということで社員に代わって、

確定申告を行ってくれています。

ただし、年間の給与収入が2,000万円を超える人は、

確定申告が必要です。

また、給与所得及び退職所得以外の所得があり、

その金額が20万円を超えている場合も、

確定申告をしなければなりません。

つまり、給与等を1カ所から受けている場合でも、

2,000万円以上の給与収入があったり、

給与所得以外の投資や副業などで

20万円以上の所得があったりすれば、

確定申告の対象者ということになります。

「ということは収入から経費を引いて

20万円いかなければ

確定申告の必要は無いのかぁ」

と思いましたか?

ここに落とし穴があります。

確定申告が不要だと思って失敗

あなたが副業をしているのであれば

利益が20万円以下だからといって

安易に考えていると、

できたはずの節税が損してしまったり、

『無申告加算税』や『延滞税』など

予想外の出費が迫られる危険があります。

それはなぜか?

節税できる3つのポイントをお伝えすると、

1:最大65万円の控除

2:赤字の繰越し

3:還付金

があります。

1つずつ説明すると、

1:最大65万円の控除

個人事業主の確定申告には、

『白色申告』と『青色申告』の2種類がありますが、

それぞれ違いがあります。

まず、白色申告では収支を単純に計算する

『単式簿記』の方法で

帳簿をつければ良くて、

事前に届出をする必要もないので、

手間が比較的かからない

申告方法だと言えます。

ですが、青色申告最大のメリットは、

『複式簿記』の帳簿をつけることで

最大65万円の青色申告特別控除を受けられることです。

そのためには、

期限内に確定申告をすることが条件です。

65万円控除をした状態で、

確定申告をしなくてよい数字になったとしても、

確定申告しないで期限が過ぎてしまうと

控除が最大10万円となってしまいます。

下手をすると控除額が変わったことにより、

ゼロだったはずの税額が

出てしまうこともありますので注意が必要ですね。

2:赤字の繰越し

次に、事業が赤字だった場合、

青色申告には『純損失の繰越控除』という

制度が使えます。

簡単に言うと、

赤字を3年間繰り越して

その間の黒字と相殺することが

できるというものです。

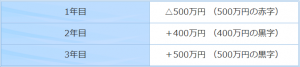

たとえば、

青色申告をしている個人事業主のAさんは

1年目から3年目までの

利益額・損失額(売上高-必要経費)は、

以下のとおりでした。

1年目は

500万円の損失(赤字)ですので、

所得税はゼロです。

2年目は

400万円の黒字額と

その前の年(1年目)に生じた

500万円の繰越損失額(赤字額)を相殺することができます。

400万円(2年目の黒字額)-500万円(1年目から繰り越した損失額)

=△100万円

上記の計算のように、

2年目の確定申告時には

利益額が400万円だったにもかかわらず、

前年度の損失と相殺できるため、

2年目の確定申告時に支払う所得税は『ゼロ』になります。

3年目は

500万円の黒字額と前年度に相殺しきれなかった

繰越損失額(△100万円)を

相殺することができます。

500万円(3年目の黒字額)-100万円(前年度に相殺しきれなかった繰越損失額)=400万円

上記の計算のとおり、

3年目の確定申告時には、

利益額が500万円だったにもかかわらず、

前年度から繰り越した損失(△100万円)と

相殺した後の400万円のみが課税の対象

となります。

青色申告をしている

個人事業主の方であれば、

たとえ損失が生じた年度があったとしても、

翌年以後の黒字額と相殺することができるため、

支払う税金の金額を大幅に減らすことができるのです。

これも、確定申告(損失申告)をすることによって

はじめて制度の適用を受けることができますので、

赤字であってもしっかりと帳簿を付けて

赤字の申告をしましょう。

3:還付金

最後に青色申告・白色申告共通ですが、

申告不要であっても報酬などで

源泉徴収されている方や、

前年分の状況から予定納税があった方。

源泉徴収税額や予定納税額は

所得税の前払いになりますので、

税額がなかったときは全額還付を受けることができます。

受け取り漏れのないよう、還付申告をしましょう。

なんだか嫌なイメージがあった確定申告は

実はあなたを守ってくれると

感じませんか?

次に『所得』について書いていきます。

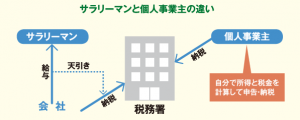

『サラリーマン』と『個人事業主』の違い

個人事業主は自らの儲け(所得)が

いくらだったかを計算して、

納めるべき『所得税』の税額を申告します。

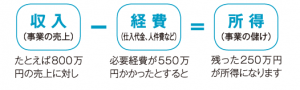

『所得』とは収入から経費を差し引いた

残りの利益のことです。

商売・事業によって得られた売上から、

その売上を上げるためにかかった

仕入や人件費などの『必要経費』を

引いた儲けが『所得』です。

確定申告で個人事業主が申告する税金は、

『所得税』と『消費税』『復興特別所得税』の3つあります。

所得税は所得に対してかかる税金。

消費税は収入に対してかかる税金で、

原則として2年前の売上が

1000万円を超える個人事業主に

支払い義務があります。

『住民税』、『国民健康保険税』、『事業税』の3つは、

所得税を申告すれば、

都道府県や市区町村から

納付額が通知されてくるので申告の必要はありません。

大半の方は『所得税』に関して

確定申告をすれば

問題ないことが分かりますね。

ここまで読んでみて

徐々に見えなかった怖さは減ってきたでしょうか?

次から具体的な申請方法を解説していきます。

確定申告の4ステップ

難しそうに思える確定申告も、

実はこの4つのステップで完了です。

1:情報収集

2:書類をチェック

3:申告書を入手して作成

4:管轄の税務署に申告書を提出

それほど複雑な行程でないですよね。

1:情報収集

確定申告の最初のステップは

『情報を集める』ことなのです。

ではどんな情報を集めれば良いか?

・あなたが住んでいる地域を管轄する税務署の住所や電話番号

特に初めて申告される方は、

あなたがお住まいの地域を

管轄する税務署がどこにあるか

知らない場合もあると思います。

また引越をされた人も

この確認は大切ですね。

・その年の正確な確定申告の時期

例年2月中旬から3月中旬頃ですが、

特に大切なのは確定申告の期限日です。

すでに説明したように

平成27年分(2016年)の確定申告は、

平成28年2月16日から平成28年3月15日までが

受付期間となっています。

これを過ぎたら余計に税金を

払うことになりますから要注意。

・確定申告に該当しそうな事項がないかの確認

副業などのビジネスを営んでいない方でも

長期で入院した、自然災害や盗難にあった、

ふるさと納税をした、ローンで住宅を購入した、

扶養家族が増えたといった方は

確定申告をした方が良いので、

そうした確定申告に該当しそうな事項がないか、

過去を振り返ってしっかりと確認することが

大切な準備作業ですね。

「こんな場合は確定申告が必要か?」

といったことは最寄りの税務署に相談すれば

丁寧に回答してもらえますよ。

2:書類をチェック

確定申告の2ステップは

「申告に必要な書類を収集してチェックする」

ということです。

ここでの『書類』とは、

下のようなものが挙げられます。

・領収書やレシート、明細書

・証明書

(例:生命保険の控除証明書、盗難事故にあった場合は事故証明書等)

・家計簿等の詳細なメモ書き

・源泉徴収票

ポイントは必要書類に

漏れが本当にないか丁寧に確認することと、

家計簿であっても詳細なメモがしてあるものなら

書類として有効になるということです。

例えば病院へ通院した時の

交通費は領収書がなかったとしても、

診察や治療目的で何月何日に病院へ通院した際

支出した交通費であるかが分かる情報が

記載されていれば認められます。

なので、領収書だけでなくて

そうしたメモを詳細に残すように

心掛けておくことも確定申告する上で大切ですね。

3:申告書を入手して作成

3つめのステップは

申告書を入手して作成です。

まず入手方法ですが、

最寄りの税務署に行けば申告書はもらえますし、

郵送を依頼することも出来ます。

また、国税庁のサイトには

『確定申告書作成コーナー』というサイトがあって、

ここでは直接入力することで

そのまま申告書を作成することも可能です。

申告書の作成方法は、

サイト等を利用すれば画面の指示にそって

作成することが出来ますが

不慣れでよくわからないという方は

出来るだけ早めに申告書を入手した上で

税務署を訪問し書き方について

細かくアドバイスを受けると安心ですね。

4:管轄の税務署に申告書を提出

最後のステップは

管轄の税務署に申告書を提出する

ということになります。

提出方法には他にもe-Taxという

すべてオンラインで提出する方法や

郵送で行う方法もありますが、

初めてであったり不慣れな方は

税務署で相談や確認もして貰えるので、

税務署に出向いて提出した方が安心だと言えます。

ポイントは提出した後で

税務署からお呼びがかかり、

修正申告が必要になるといったが起きないように

不足している書類は本当にないか?

書き漏れや不備が生じている書類は本当にないか?

念には念を入れてチェックしてから提出する、

ということに尽きます。

基本的な流れは

以上の4ステップになります。

イメージがついてきましたかね?

さきほど説明したように

初めて確定申告する方は

直接、税務署に行って提出すれば安心ですが

平日にはどうしても行けなかったり

「直接行くのは時間がかかって面倒」

という場合もあると思います。

提出方法は3つあるので

それぞれ、あなたに合った方法を

選んでもらえたらと思います。

あなたに合った提出方法

税務署の開庁時間は、

平日の月曜日から金曜日まで8:30〜17:00ですが、

確定申告期間内に限って、

日曜日に開庁して相談・申告書受付を行う税務署もあります。

確定申告書類の提出方法については

大きく分けて3つの方法がありますので

あなたに合った提出方法を選んでください。

1:直接、税務署へ

2:税務署へ郵便

3:e-Tax(イータックス)を使ってネットで確定申告

1:直接、税務署へ

直接、税務署に行って、確定申告をします。

自宅で確定申告書類を作成して

それを持っていく事が一般的ですが、

税務署で署員に相談をしながら

作成することも可能です。

ただし、確定申告期間には

税務署が大変混雑するので、

期間前に税務署で相談を受けるか、

自宅で申告書類を作成してから持っていく方法がオススメです。

開業届を提出した人には

毎年1月頃に確定申告書類の一式が送られてきます。

送られてこなかった人や、

書類をなくしてしまった人も、

国税庁のホームページから確定申告で

提出するための書類をダウンロードすることができます。

ダウンロードしたファイルは、

各自で印刷して提出用として使えます。

直接税務署へ行って

確定申告書類をもらうことも可能です。

2:税務署へ郵便

作成した申告書類は郵便によって、

税務署へ提出する事も可能です。

国税庁のウェブサイトには

「通信日付印により表示された日を提出日とみなします」

とあるので、

確定申告期間内の日付で

通信日付印がついていれば大丈夫です。

つまり、その年の3月15日が確定申告の提出期限の場合、

3月15日の通信日付印が押されていれば

期間内提出とみなされます。

郵便局の窓口から15日中に出せば、

期限に間にあうことになります。

3:e-Taxを使ってネットで確定申告

e-Taxとは、

日本の国税に関するオンラインサービスです。

国が運営している国税電子申告・納税システムで、

e-Taxで電子申告するには、

事前に申請が必要です。

e-Taxにより、

自宅からインターネットで確定申告ができるので

便利ですね。

この場合は書類を持っていったり、

郵便送付をする必要もありません。

紙を提出する必要はないわけですね。

税務署としては、

e-Taxで直接データを送ってもらえる方が助かるので、

公的にはe-Taxによる確定申告が推奨されています。

ただし、行政が提供するウェブサービスだけあって使いづらく、

認証システムも決して分かりやすいものではありません。

したがって、

電子申告は確定申告初心者の方や、

パソコンが苦手な方には不向きですね。

Windows・Macどちらでも電子申告ができますが、

Macの場合は最新OS、

あるいは古いOSに対応していない場合もあるので要注意。

Mac利用者は確定申告書等作成コーナー

というオンラインシステムを使って確定申告をします。

e-Taxに対応している

個人事業用の会計ソフトを使っていれば、

会計ソフトで自動作成した確定申告のためのデータを

e-Taxにそのまま利用できます。

具体的な書類の書き方

ここまで読んで流れは理解できたと思いますので

次からは具体的な書類の書き方について

解説していきます。

青色申告の場合に確定申告で提出する必要書類には

所得税青色申告決算書(合計4ページ)と

確定申告書B(合計2ページ)が

必要となります。

1ページ目には、売上原価や経費の内訳を記入。

2ページ目には、

月別の売上・仕入金額、

また従業員や専従者(家族の従業員)がいる場合は、

その給料賃金などについて記入。

3ページ目は損益計算書の明細書を書きます。

10万円を超える事業用品(パソコンなど)を買って、

減価償却する場合などに記入。

4ページ目は貸借対照表(バランスシート)で

その年の開始年度の資産と、

年度末の資産を書きます。

1ページ目は第一表で

事業収入や所得控除などを記入します。

2ページ目は第二表で、

源泉徴収税額などを記入します。

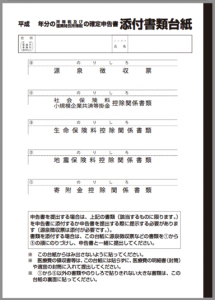

添付書類台紙には、

源泉徴収票や各種控除の関係書類を

のりづけして提出します。

(電子申告の場合、添付書類台紙の提出は不要)

その他に…

上記の方法は

大多数の方が利用する『一般用』で解説していますが、

農業所得や不動産所得がある場合は、

それぞれに用意されている書類を利用して下さい。

収支内訳書や青色申告決算書には、

一般用・農業所得用・不動産所得用の3種類があります。

農業所得や不動産所得がなければ、

『一般用』の青色申告決算書で大丈夫です。

また、青色申告でも65万円控除を

狙わないのであれば、

4ページ目の貸借対照表は不要となります。

青色申告するためには、

あらかじめ『所得税の青色申告承認申請書』というものを

税務署へ提出しておく必要があります。

申請書には提出期限があって

その年の3月15日までか

新規開業の場合は、開業日から2ヶ月以内です。

例えば、

2016年2月16日~3月15日の

確定申告期間中に提出。

2015年度分の確定申告書を

青色申告で提出するには、

2015年3月15日までに申請書を提出しておく必要があります。

2015年に個人事業を新規開業した場合は、

開業日から2ヶ月以内に提出すれば大丈夫です。

分かってしまえば恐くない

青色申告は白色申告に比べて

帳簿や提出する必要書類にが多いため、

「きちんと詳細を申告してくれた代わりに特典がありますよ」

というものです。

青色申告には、

特別控除によって

節税になる等のメリットがありますので

1つずつ確認しながらやってみて下さい。

それでは最後まで読んでいただきまして

ありがとうございました。

この記事へのコメントはありません。